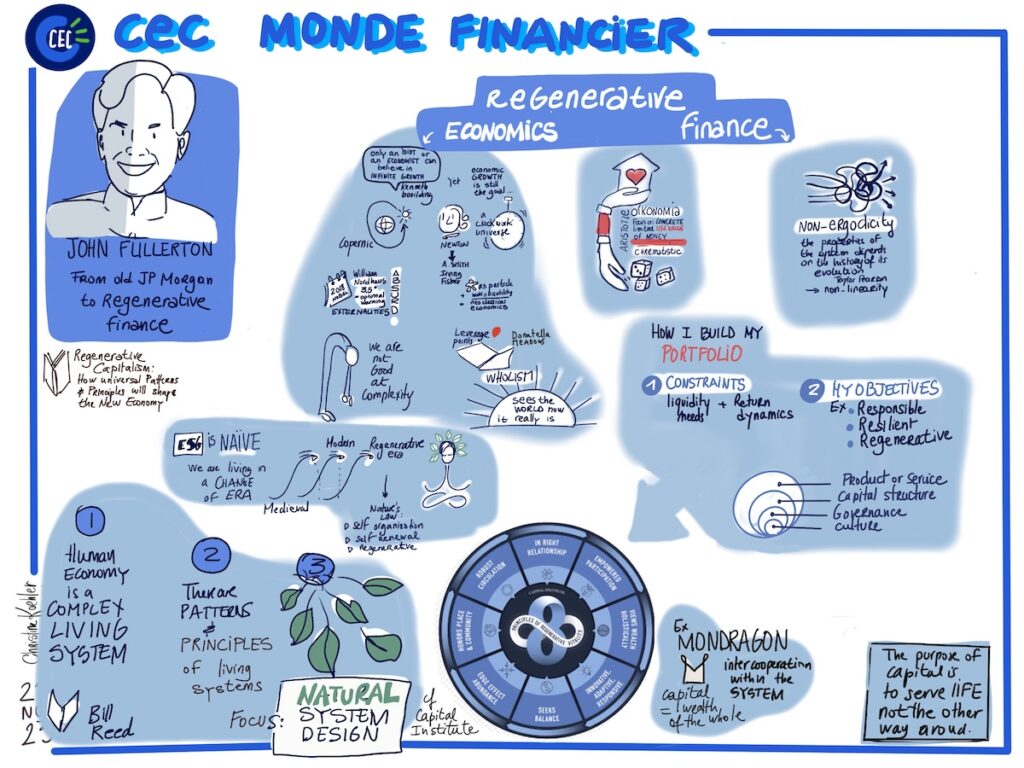

A l’heure où tout le monde se demande encore à quoi peut ressembler une finance régénérative, écouter John Fullerton, ancien de la finance classique, nous ramène aux concepts clés pour nous ancrer ses principes directeurs.

Introduction à l’Économie Régénératrice

Après une carrière en direction chez J.P. Morgan, John Fullerton a fondé le Capital Institute en 2010, devenant un pionnier de la finance régénératrice. Ce think tank vise à transformer les paradigmes économiques traditionnels, souvent centrés sur la maximisation de la valeur monétaire à court terme, pour favoriser une durabilité à long terme.

Fondements Théoriques

Les Erreurs Originelles de l’Économie

L’histoire de l’économie moderne remonte à l’erreur originelle qui a appliqué les principes newtoniens de l’univers mécanique à l’économie. Cette approche, caractérisée par une vision du monde comme un grand mécanisme, où les marchés sont vus comme des systèmes auto-régulés qui tendent naturellement vers l’équilibre, a influencé des économistes comme Adam Smith et s’est perpétuée jusqu’à nos jours. Les modèles économiques néoclassiques ont exacerbé cette erreur en adoptant une vision excessivement mécanique et rationaliste de l’économie au détriment de considérations sociales et environnementales.

- Irving Fisher et la monnaie

Irving Fisher, l’un des principaux économistes néoclassiques, a joué un rôle significatif dans la formalisation de cette vision avec ses travaux sur la théorie de l’intérêt et la quantité de monnaie. Fisher a proposé des modèles qui présupposaient un monde où les marchés fonctionnent avec une transparence parfaite et où les individus prennent des décisions purement rationnelles. Toutefois, ses théories ont souvent échoué à prédire ou à expliquer des crises économiques comme la Grande Dépression, révélant les limites de ces hypothèses idéalisées.

- La Non-Ergodicité et ses Implications pour l’Économie Moderne

Une autre erreur a été commise dans les modèles économiques classiques : celle de supposer que les marchés reviennent toujours à un équilibre prévisible et stable. Le concept de non-ergodicité, emprunté à la théorie des probabilités et à la physique statistique, décrit des systèmes ou des processus dont les propriétés ne convergent pas vers un ensemble stable à long terme indépendamment de leurs conditions initiales. Cela signifie que l’histoire ou le parcours spécifique qu’un système ou un processus prend affecte son résultat final. Les systèmes non-ergodiques ne permettent pas de prédire le futur simplement en observant le passé. Dans un tel système, les trajectoires historiques influencent les états futurs, suggérant que les expériences passées et les conditions initiales façonnent les résultats futurs de manière irréversible.

En économie, cette réalisation met en lumière les limites des prévisions basées sur des modèles historiques lorsque ces modèles ignorent l’impact des événements singuliers ou des chocs majeurs. Par exemple, les crises financières, comme celle de 2008, montrent que les modèles standards ne peuvent souvent pas prédire ni gérer les désastres économiques, car ils ne prennent pas en compte la capacité des systèmes à suivre des chemins hautement variables et dépendants du chemin. Reconnaître la non-ergodicité invite les économistes et les décideurs à adopter des approches plus robustes qui envisagent les risques extrêmes et les scénarios atypiques, encourageant une planification plus prudente et une gestion des risques plus dynamique.

William Nordhaus et l’Optimisme Climatique Contesté

L’ orientation néoclassique de nos modèles a mené à des conclusions contestées, comme celles de William Nordhaus, pourtant lauréat du prix Nobel d’économie, qui considère 3,5 degrés de réchauffement global comme ‘optimal’. Cette position est largement critiquée pour la sous-estimation des risques catastrophiques du changement climatique.

La persistance de ces « erreurs originelles » dans l’économie néoclassique a conduit à des politiques qui privilégient la croissance économique sans suffisamment tenir compte de son impact environnemental ou de sa durabilité à long terme. Les critiques contemporaines, y compris les approches régénératives promues par des penseurs comme John Fullerton, appellent à une révision fondamentale de ces prémisses pour aligner l’économie avec les principes écologiques et sociaux, favorisant ainsi un modèle plus holistique et durable.

Concepts Clés de l’Économie Régénératrice

Oikonomia et Gestion du Ménage

- Le terme « oikonomia », qui trouve son origine dans la Grèce antique, signifie littéralement la gestion du ménage. Aristote distinguait l’oikonomia, une approche qui valorise la gestion éthique et équilibrée des ressources d’un ménage ou d’une communauté, de la chrematistique, qui cherche à accumuler de la richesse pour elle-même. Dans le contexte moderne, redécouvrir l’oikonomia est essentiel pour promouvoir des pratiques économiques qui intègrent la durabilité dans la gestion des ressources. Cela implique de voir les entreprises et les économies comme des écosystèmes intégrés où la santé à long terme de l’environnement et des communautés est cruciale pour le succès durable. Adopter cette vision pourrait transformer les pratiques commerciales en favorisant des stratégies qui non seulement génèrent des profits, mais nourrissent également les ressources humaines et naturelles dont ces profits dépendent.

Chrematistique : La Quête de Richesse et ses Effets

- La chrematistique, telle qu’analysée par Aristote, critique la recherche incessante de richesse monétaire sans égard pour la société ou l’environnement. Cette ancienne critique trouve un écho particulier aujourd’hui, à une époque où la prédominance de l’économie de marché incite souvent à valoriser l’accumulation de richesses au détriment de la santé écologique et sociale. Les pratiques modernes, telles que la spéculation financière excessive ou les stratégies d’entreprise qui exploitent les personnes et dégradent l’environnement, peuvent être vues comme des manifestations contemporaines de la chrematistique. En réévaluant et en intégrant des principes d’oikonomia dans les stratégies économiques actuelles, les entreprises et les sociétés peuvent développer des modèles économiques qui soutiennent la prospérité à long terme tout en respectant les limites naturelles et en promouvant l’équité sociale.

Changement de Paradigme

Le Tournant de la Polycrise

Aujourd’hui, nous sommes en capacité de remettre en question ces erreurs de pensées, car notre ère est marquée par une polycrise où les défis sont interconnectés : sociaux, géopolitiques, économiques, de santé, spirituels, et écologiques. Fullerton souligne l’importance de voir ces crises non comme des fins en soi mais comme des révélateurs des limites de nos anciennes perspectives, nous invitant à un changement fondamental vers une vision régénératrice.

L’importance du Holisme

Le holisme est une approche philosophique qui considère que les systèmes et leurs propriétés doivent être analysés dans leur ensemble, et non uniquement à travers leurs composants. Cette perspective est essentielle lorsqu’on aborde des systèmes complexes, car elle permet de comprendre comment les interactions entre les différentes parties produisent des comportements et des résultats uniques à l’échelle du système. Le dicton « le tout est plus grand que la somme de ses parties » résume bien cette idée, indiquant que les propriétés du système entier ne peuvent pas être entièrement expliquées ou prédites simplement par l’analyse de ses composants individuels.

Gestion de la Complexité

Une difficulté majeure réside dans notre tendance naturelle à simplifier excessivement la complexité, ce qui limite notre capacité à comprendre et à gérer efficacement les systèmes complexes. Aussi nos méthodes traditionnelles de pensée et de gestion sont-elles souvent linéaires et réductionnistes, ce qui signifie qu’elles tentent de décomposer les systèmes en parties gérables sans prendre suffisamment en compte comment ces parties interagissent entre elles de manière dynamique et parfois inattendue. Cette approche peut conduire à des interventions qui échouent ou qui ont des conséquences imprévues, car elles ne tiennent pas compte de la complexité du système global.

- Les points de levier de Donella Meadows

Pour naviguer efficacement dans cette complexité, il est utile de considérer les « points de levier » identifiés par Donella Meadows dans son travail sur la dynamique des systèmes. Les points de levier sont des endroits au sein d’un système complexe où une petite intervention peut entraîner de grands changements dans l’ensemble du système. Meadows propose plusieurs niveaux de points de levier, allant des constantes, paramètres et nombres (comme les taxes et les normes), jusqu’aux objectifs du système, et finalement à la mentalité ou à la philosophie qui sous-tend le système lui-même. Ce dernier niveau est le plus puissant car changer la manière dont les gens pensent le système peut entraîner des transformations profondes et durables. En intégrant l’idée des points de levier dans une approche holistique, on peut envisager des stratégies plus efficaces pour gérer la complexité des systèmes économiques et sociaux. Cela implique de réfléchir non seulement à comment les parties d’un système interagissent, mais aussi à comment changer le système de manière significative en influençant les aspects les plus fondamentaux de sa structure et de sa fonction. En faisant cela, il est possible de voir le monde « tel qu’il est » – un tissu interconnecté de systèmes complexes où chaque action peut avoir des répercussions larges et souvent imprévues.

Du Développement Dégénératif au Design Régénératif

La transition vers des modèles régénératifs implique la reconnaissance que les stratégies de développement économique actuelles, souvent mesurées par des critères ESG naïfs, doivent être profondément transformées.

Principes de l’Économie Régénératrice

1. Holisme : Une approche holistique est essentielle pour comprendre et gérer efficacement la complexité du monde, rejetant le réductionnisme mécaniste.

2. Durabilité systémique : Adopter des modèles économiques qui respectent et renforcent la capacité de régénération des écosystèmes et des communautés, alignant la conception des systèmes humains avec les modèles de systèmes vivants naturels.

3. Équilibre dynamique : Une importance accrue doit être placée sur la résilience plutôt que sur l’efficacité seule, permettant ainsi aux systèmes économiques de mieux absorber et s’adapter aux chocs.

Exemple de Mondragon

Mondragon, fondée en 1956 dans la région basque d’Espagne, est un conglomérat de coopératives qui illustre profondément les principes de l’économie régénératrice. Mondragon comprend 88 coopératives et emploie environ 70,000 personnes. L’organisation opère à travers divers secteurs tels que l’industrie, le commerce de détail, la finance et le savoir, avec 14 centres de recherche et développement et une université dédiée.

- Performance Économique et Étendue Globale : Mondragon génère des ventes annuelles s’élevant à environ 12 milliards d’euros, avec des activités de production dans 44 pays et des ventes dans 150 pays. Cette vaste empreinte globale témoigne de son modèle d’entreprise réussi et durable qui respecte les principes coopératifs tout en compétant sur le marché mondial.

- Laboral Kutza – Banque et Assurance : Une partie intégrante de Mondragon est sa branche bancaire et d’assurance, Laboral Kutza, qui possède un bilan de 28 milliards d’euros. Elle affiche un ratio de fonds propres de première catégorie (Tier 1 Capital Ratio) de 22% et un ratio prêts sur dépôts de 65%, reflétant une solide santé financière et une gestion prudente, essentielle pour soutenir la croissance et la stabilité des coopératives membres.

Mondragon montre comment une entreprise peut non seulement être économiquement viable mais également promouvoir une économie plus équitable et participative. La structure de Mondragon permet une réelle implication des travailleurs dans la gestion et les bénéfices de l’entreprise, renforçant l’engagement et la responsabilité partagée. De plus, son investissement dans l’éducation et la recherche et développement garantit l’innovation continue et l’adaptation aux changements du marché, tout en soutenant le développement professionnel de ses membres.

L’approche régénératrice de Mondragon offre un modèle robuste pour les entreprises cherchant à intégrer durabilité et équité sociale dans leur stratégie globale, démontrant que le succès commercial peut aller de pair avec l’amélioration de la communauté et de l’environnement.

Implications pour les Décideurs d’Entreprises

En appliquant ces principes, les dirigeants peuvent construire des portefeuilles d’investissement qui non seulement répondent aux critères de rentabilité mais aussi de durabilité. Ceci est illustré par des initiatives telles que le Capital Institute, qui promeut une finance qui sert la vie plutôt que l’inverse.

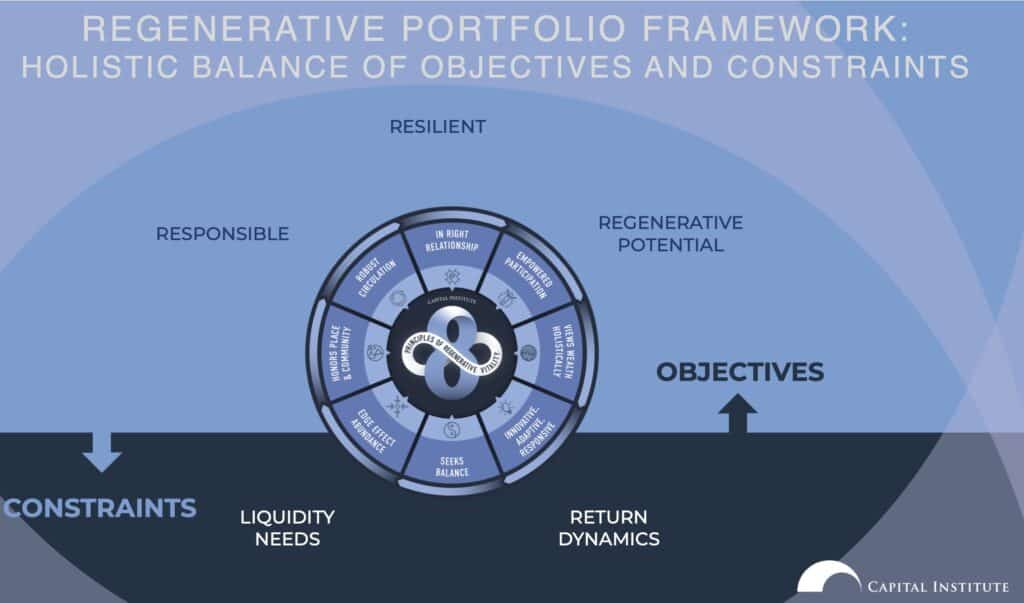

Le « Regenerative Portfolio Framework » est conçu pour aider à équilibrer de manière holistique les objectifs et les contraintes d’un portefeuille d’investissement sous l’angle de l’économie régénérative.

A La base les contraintes

- Contraintes : Représentent les limitations ou les exigences pratiques auxquelles le portefeuille doit adhérer, telles que les besoins en liquidités et les dynamiques de retour. Ces contraintes sont cruciales pour s’assurer que les objectifs peuvent être atteints dans les limites pratiques et réglementaires.

En surface : les objectifs

- Objectifs :inclut ce que l’investisseur espère atteindre à travers son portefeuille, et prend en compte les critères suivants :

- Responsible (Responsable) : Se réfère à des investissements qui prennent en compte les impacts sociaux et environnementaux, garantissant que les activités financées adhèrent à des pratiques éthiques et soutenables.

- Resilient (Résilient) : Cela implique des investissements qui permettent aux systèmes de mieux résister et récupérer des chocs externes, renforçant leur capacité à perdurer sur le long terme.

- Regenerative Potential (Potentiel Régénératif) : Focalise sur les investissements qui contribuent activement à la régénération des ressources naturelles, des communautés, et des économies.

- Pour cela différents principes et actions sont considérés qui promeuvent un équilibre holistique, comme « Empowering Participation » (Participation renforcée) et « In Right Relationship » (Dans la juste relation). Ces éléments soulignent l’importance d’engager toutes les parties prenantes de manière équitable et de maintenir des relations harmonieuses entre les investissements et leurs impacts environnementaux et sociaux.

Ce framework reflète une approche intégrée de l’investissement, où la finance est considérée non pas comme un but en soi mais comme un moyen de contribuer à un avenir viable et florissant pour la planète et ses habitants. Cette approche est essentielle dans un contexte où la durabilité à long terme devient de plus en plus un critère de succès crucial pour les investissements.

Conclusion

En revisitant des concepts anciens comme l’oikonomia d’Aristote et en questionnant les pratiques de chrematistique, ainsi qu’en reconnaissant les limites de la non-ergodicité dans nos modèles économiques, nous voyons clairement la nécessité d’une transformation vers des systèmes plus régénératifs. La mise en œuvre de ces idées peut nous conduire vers une économie qui non seulement respecte les limites naturelles mais les utilise comme des fondements pour une prospérité durable. Face à cela, êtes-vous prêt à réévaluer et à transformer vos pratiques commerciales pour aligner votre entreprise avec ces principes régénératifs essentiels ? Quel premier pas allez-vous faire pour initier cette transformation cruciale ?

Pour aller plus loin :

REGENERATIVE CAPITALISM : How Universal Principles And Patterns Will Shape Our New Economy, by John Fullerton

From Sustainability through Regeneration: Whole and Living System Design, Bill Reed

Dans la même série :

#1 Etes vous prets pour le sursaut climatique ?

#2 Qu’est-ce qu’une entreprise régénérative ?

#3 Feuille de Route pour l’Entreprise Régénérative

#4 Le rôle des Écosystèmes Coopératifs

#5 Feuille de Route pour l’Entreprise Régénérative

#6 L’Odyssée Régénérative d’Expanscience

#7 Un nouveau départ vers le finance regénérative

#8 Dernier rapport du GIEC : A quand la prise de conscience, par Nadia Maïzi

#9 Quel monde pour demain ? par sandrine Dixson-Declève

#10 Biodiversité et action humaine, par Bruno David

#11 Cycle de l’eau et changement climatique, par Charlène Descollonges

#12 Sobriété, le mot interdit, par Yamina Saheb

#13 Redéfinir la valeur : Bruno Colmant et la comptabilité multicapitaux

#14 Réinventer nos systèmes pour un avenir durable, par Joss Colchester